이 포스팅은 쿠팡 파트너스 활동의 일환으로, 이에 따른 일정액의 수수료를 제공받습니다.

#1 같은 업종의 비슷한 회사에 비해 주가수익비율은 높은가, 아니면 낮은가?

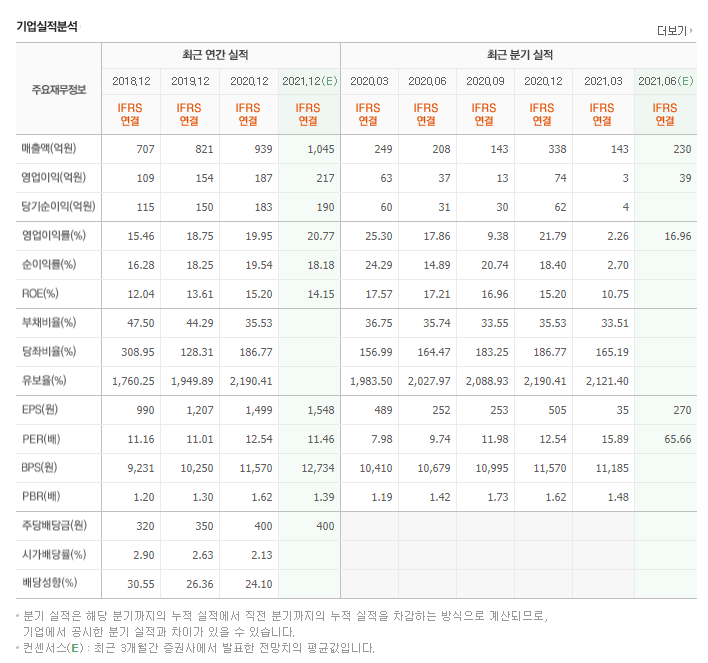

낮다. 2021-06-28 기준 윈스의 PER은 11.46배이다. 안랩의 PER은 21.70이다.

2021-12(E) 기준 이익성장률은 (217-187)/187 = 16%이다. 윈스는 배당주이기 때문에, 이경우 이익성장률에 배당률(2.25%)을 더해 18.25%이다. 이익성장률(18.25)/주가수익비율(11.46)= 1.59로, 꽤 양호한 편이다. 이 회사는 성장을 기대해 볼 수 있다.

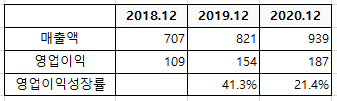

* 영업이익성장률

윈스의 최근 3년 영업이익성장률을 보면, 매년 성장하지만 초기와 같이 폭팔적으로 성장하지 않는 모습을 보인다.

고성장주에서 중성장주로 가는 양상을 띄고 있다.

#2 기관투자자의 보유 비중은 어떤가? (보유 비중이 낮을수록 좋다)

1) 기관투자자: 국민연금공단 보유지분은 크지 않다.

2) 외국인: 6.47%(2021-06-25 기준)

#3 현금 보유량은 어떠한가?

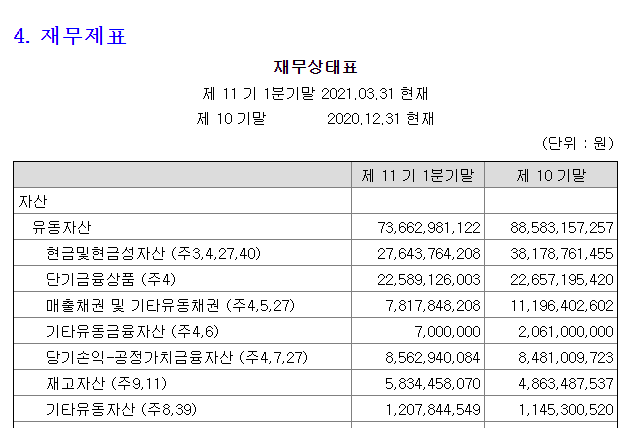

20년 기말 대비 21년 1분기 현금 및 현금성 자산은 감소했다.

주당 현금 27,643,764,208–1,536,959,498(순현금 보유량=현금성자산총액-장기부채)/12,211,663(발행주식수)=2,138원

: 1주당 2,138원을 할인받아 사는 것과 같다.

#4 지금까지 이익 성장 실적은 어떠한가? 이익은 단발성인가, 지속성인가?

#5 매도 전략